Så agerar finansprofilerna – när Klarna noteras på börsen

Flera av Klarnas aktieägare väljer att skala av sina innehav i IPO:n.

Men Creades, som har en post värd 210 miljoner i fintechbolaget, säljer inga aktier vid börsnoteringen.

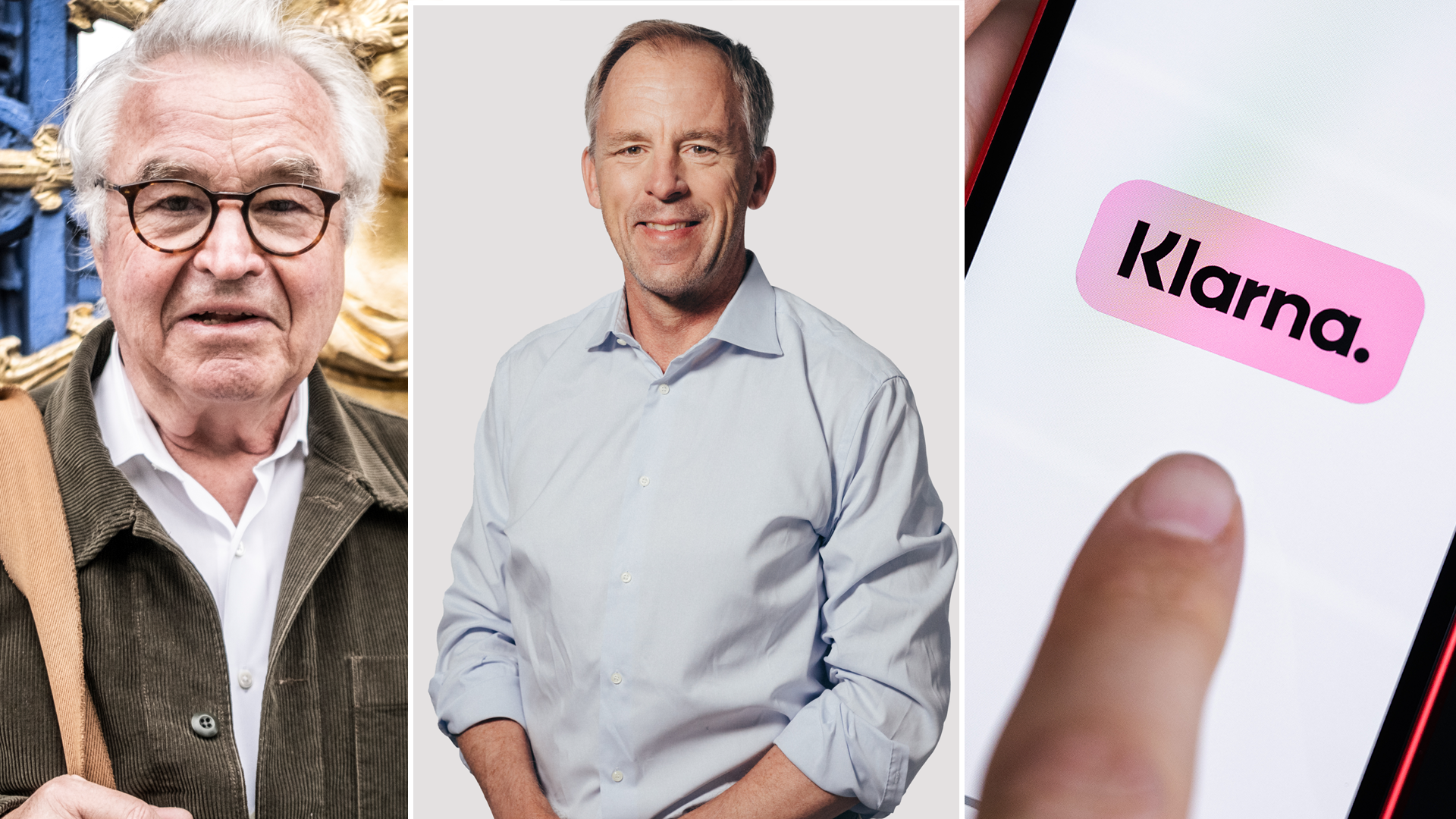

"Vi är inte bland säljarna", kommenterar styrelseordförande Sven Hagströmer.

Svenska VC-firman Creandum planerar att avyttra innehavet på sikt.

– Vår avkastning kommer från bolagsbyggandet, inte från börsmarknaden, säger partnern Johan Brenner.

Creandum har varit investerade i Klarna i runt 10 år.

När Sebastian Siemiatkowskis fintechjätte nu går till börsen kallar Johan Brenner, partner på det svenska venture capital-bolaget det för ett "fantastiskt ögonblick."

– För Klarna, ledningen och Sebastian. Men också för hela ekosystemet: Sverige, Norden och hela Europa, säger han.

Brenner tycker att Siemiatkowski och Klarna ska ses som en förebild för att bygga stora bolag och ta dem till börsen.

– Sen betyder det mycket för de anställda. Förhoppningsvis har de optionsprogram och delägarskap som ger en värdeökning, vilket kan användas när de startar nästa bolag. Då kommer pengar in i ekosystemet, motivation och planer stärks, säger han.

Har du någon åsikt kring att noteringen sker i USA istället för i Sverige?

– Man kan tycka att det är synd. Jag sitter inte i styrelsen och har inte varit med i diskussionerna om deras val, men jag respekterar det. USA är deras största marknad och de tycker att det passar bättre att vara börsnoterade där. De har strategiska och ekonomiska skäl för det. Men jag tycker att vi i Europa måste arbeta för att det ska bli lika självklart att notera sig här som i USA.

Vad tror du att det innebär för bolaget att verka i en noterad miljö?

– Det är ytterligare ett lager av stringens, vilket kan vara jobbigt men också bra. De har redan varit delvis publika eftersom de haft en obligation ute, och då har de också rapporterat kvartalsvis. Så de är inte helt ovana att prata med marknaden. Men att börsnotera aktien är ytterligare ett steg upp.

Brenner: Brukar avyttra innehav

Brenner vill inte gå in i detaljer på hur Creandum hanterar sina aktier vid börsnoteringen

– Vi kommer ha kvar aktier efter IPO:n, vi är positivt inställda till Klarnas fortsatta resa, säger han.

Hur långsiktiga är ni som investerare i Klarna?

– Vi är ett venture capital-bolag. Vi investerar i tidiga skeden och tar risk när bolagen är unga. Vår avkastning kommer framför allt från de tidiga åren fram till noteringen. Det betyder inte att vi säljer direkt vid börsnoteringen, men när det är tillåtet brukar vi successivt avyttra vårt innehav. Vår avkastning kommer från bolagsbyggandet, inte från börsmarknaden. Vi kommer att se över innehavet efter lock-upen, men vi har ingen fast tidsplan.

Investmentbolaget Creades, som äger aktier i Klarna värda drygt 200 miljoner kronor, kommer inte avyttra några aktier vid börsnoteringen.

"Vi är inte bland säljarna", skriver styrelseordförande Sven Hagströmer till EFN.